Bank Sampoerna catat peningkatan laba bersih dua digit di Semester I/ 2018

Merdeka.com - Bank Sahabat Sampoerna (“Bank Sampoerna”) melaporkan kinerja keuangan semester I/ 2018 dengan peningkatan laba bersih sebesar 23,8% atau menjadi Rp29,7 miliar dari Rp23,9 miliar pada periode yang sama tahun sebelumnya. Pendapatan operasional Bank Sampoerna, yang terdiri dari pendapatan bunga bersih dan pendapatan operasional lainnya, tumbuh 21,0% menjadi Rp322,1 miliar pada semester I/ 2018 dari Rp 266,2 miliar pada semester I/ 2017.

Ali Rukmijah, Direktur Utama Bank Sampoerna, menyatakan bahwa, kenaikan laba bersih tersebut didorong oleh beberapa faktor, di antaranya pertumbuhan kredit dan disiplin dalam pengelolaan beban operasional. Bank juga terus menekankan perbaikan kualitas kredit serta terus memaksimalkan peningkatan fee-based income.

Hingga akhir Juni 2018, secara konsolidasi Bank Sampoerna telah menyalurkan kredit senilai Rp6,8 triliun atau tumbuh 12,4% dari penyaluran kredit di akhir Juni 2017 sebesar Rp6,1 triliun. Dari seluruh kredit yang disalurkan Bank Sampoerna, sekitar 80,0% di antaranya atau senilai Rp5,5 triliun disalurkan ke segmen Usaha Mikro, Kecil, dan Menengah (UMKM).

-

Apa yang menjadi faktor utama pertumbuhan kinerja BRI? Menurut analis emiten dari PT Verdhana Sekuritas Indonesia yaitu Nicholas Santoso dan Raymond Kosasih menyebutkan kinerja konsolidasian BRI di semester I 2023 lebih tinggi dari proyeksi pihaknya untuk tahun penuh 2023.

-

Mengapa laba Bank Mandiri naik di tahun 2023? Kunci kesuksesan Bank Mandiri ini tak lepas dari strategi bisnis yang konsisten untuk fokus pada pertumbuhan bisnis berbasis ekosistem serta didukung dengan strategi digitalisasi.

-

Bagaimana Bank Jatim tingkatkan kinerja syariah? Dalam kegiatan tersebut, juga ada sharing session dari Ust. Ahmad Ifham Sholihin dengan topik Logika Bisnis Keuangan Syariah. Dalam diskusi tersebut dipaparkan secara lengkap tentang pemahaman Bank Syariah dan perilaku pegawai di Bank Syariah. Sehingga diharapkan semua karyawan Bank Jatim dapat memahami pola kerja Bank Syariah demi akselerasi bisnis.

-

Bagaimana Lippo Karawaci meningkatkan nilai jual propertinya? Keunggulan yang dimiliki FiberStar dan CBN akan memberikan nilai tambah bagi konsumen kami.

-

Bagaimana BRI mempertahankan kinerja keuangannya? 'Kontributor utama penopang kinerja positif BRI tersebut diantaranya adalah penyaluran kredit yang tumbuh double digit, penghimpunan Dana Pihak Ketiga (DPK) dan dana murah yang juga tumbuh double digit, kualitas kredit yang terjaga, serta proporsi fee-based income yang porsinya terus meningkat terhadap keseluruhan pendapatan BRI', jelas Sunarso.

-

Bagaimana Pertamina mendorong pertumbuhan ekonomi? 'Karena inilah kekuatan Indonesia,'ujar Nicke.

"UMKM merupakan fokus bisnis Bank Sampoerna. Ke depan kami akan tetap mendukung UMKM. Salah satunya melalui akses pembiayaan seperti Kredit Multi Guna Probiz yang menawarkan skema pembiayaan yang fleksibel," lanjut Ali.

Penyaluran kredit yang tumbuh mampu meningkatkan pendapatan bunga bersih (NII) naik sebesar 16,7% secara year on year (yoy) menjadi Rp302,4 miliar. Sementara itu rasio kredit macet (non-performing loan/ NPL) Gross masih tercatat pada level yang cukup aman yaitu 3,8% meningkat sebesar 0,1% dibandingkan dengan NPL Gross pada akhir semester I-2017 sebesar 3,7%.

Kinerja positif Bank Sampoerna juga didukung dengan pertumbuhan double digit Dana Pihak Ketiga (DPK). Hingga akhir Juni 2018, DPK Bank Sampoerna tercatat Rp7,7 triliun atau naik 13,1% dibandingkan dengan posisi per akhir Juni 2017 sebesar Rp6,8 triliun. Peningkatan dana murah berupa giro dan tabungan (CASA) mencatatkan pertumbuhan tertinggi.

Rekening giro Siaran Pers No. No. 011/CA/BSS/VII/2018 pada Bank Sampoerna tercatat membukukan pertumbuhan yoy sebesar 44,9% menjadi Rp325 miliar, sedangkan tabungan tumbuh 14,4% yoy menjadi Rp823 miliar. Rekening deposito Bank Sampoerna juga mengalami kenaikan sebesar 11,7% yoy menjadi Rp6,6 triliun.

Hal ini berdampak pada peningkatan pada CASA Ratio ke tingkat 14,8% dibandingkan dengan 13,8% pada satu tahun sebelumnya, lebih lanjut dijelaskan Henky Suryaputra, Chief Financial Officer Bank Sampoerna.

Pertumbuhan CASA yang solid serta tingginya penyaluran pinjaman pada segmen UMKM telah memungkinkan Bank Sampoerna untuk meningkatkan marjin bunga bersih (NIM) ke level 7,0% meskipun telah dilakukan penurunan suku bunga pinjaman.

"Peningkatan DPK yang sejalan dengan pertumbuhan penyaluran kredit menjadikan rasio pinjaman terhadap total simpanan atau Loan to Deposit Ratio (”LDR”) berada di level 88,6% pada akhir Juni 2018, relatif tidak berubah dibandingkan dengan 88,3% pada tahun sebelumnya. Tingkat LDR ini dipandang cukup baik mengingat fluktuasi kondisi ekonomi di Indonesia," jelas Henky lebih lanjut. Sementara itu, rasio keuangan lainnya dapat dicapai pada level yang cukup baik, seperti ROE 4,8%, dan CAR 18,5%.

"Kami yakin paruh kedua tahun 2018 ini Bank Sampoerna masih berpotensi tumbuh positif. Pengembangan produk Probiz dan penyaluran kredit ke sektor UMKM akan terus kami selaraskan dengan kebutuhan pasar demi memajukan perekonomian di Indonesia," tutur Ali menutup pembicaraan.

(mdk/hrs)Cobain For You Page (FYP) Yang kamu suka ada di sini,

lihat isinya

Pembukuan ini merupakan pencapaian laba bersih tertinggi sejak Bank DKI berdiri tahun 1961.

Baca Selengkapnya

Pendapatan bunga Bank DKI hingga Juni 2023 tumbuh sebesar 22,47 persen menjadi Rp2,64 triliun, dari Rp2,16 triliun di periode yang sama tahun sebelumnya.

Baca Selengkapnya

BSI menyabet penghargaan sebagai 'Bank Dengan Pertumbuhan Laba Tertinggi'.

Baca Selengkapnya

Kinerja BRI yang sehat dan berkelanjutan tersebut juga mendapatkan pengakuan dari dunia internasional.

Baca Selengkapnya

Berdasarkan proyeksi laba perbankan masih dapat tumbuh secara berkelanjutan, terutama setelah adanya kebijakan relaksasi moneter berupa penurunan BI Rate.

Baca Selengkapnya

Penerapan governance, risk, and compliance (GRC) yang kuat merupakan salah satu kunci BSI dapat menjaga kinerja positif

Baca Selengkapnya

Peningkatan sektor kredit produktif ditopang oleh tingginya pertumbuhan segmen mikro, segmen ritel dan menengah, dan segmen korporasi.

Baca Selengkapnya

Penyaluran kredit tersebut turut mendorong perolehan aset Bank Mandiri yang menembus Rp2.258 triliun secara konsolidasi di akhir Juni 2024.

Baca Selengkapnya

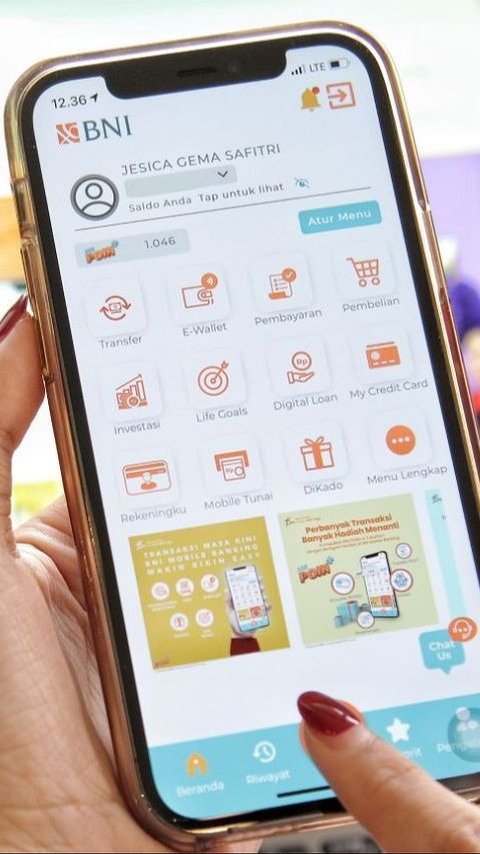

Dari sisi permodalan, hingga Juni tahun 2023 CAR BNI berada pada level yang kuat sebesar 21,6 persen.

Baca Selengkapnya

Total aset Bank DKI tumbuh menjadi sebesar Rp78,88 triliun, yang didukung oleh pertumbuhan Kredit sebesar 23,53 persen dan pertumbuhan DPK sebesar 12,82 persen.

Baca Selengkapnya

Pertumbuhan laba bersih ditopang dengan kontribusi pengembangan pembiayaan UMKM.

Baca Selengkapnya

Pada kuartal II-2024 BRI Grup berhasil cetak laba bersih Rp29,9 triliun.

Baca Selengkapnya