Tambah modal, PT Timah terbitkan surat utang Rp 1,5 triliun

Merdeka.com - PT Timah (Persero) Tbk berencana menerbitkan Obligasi dan Sukuk Ijarah dengan mekanisme Penawaran Umum Berkelanjutan (PUB) tahap I. Target total perolehan dana segar dari dua produk itu senilai Rp 1,5 triliun.

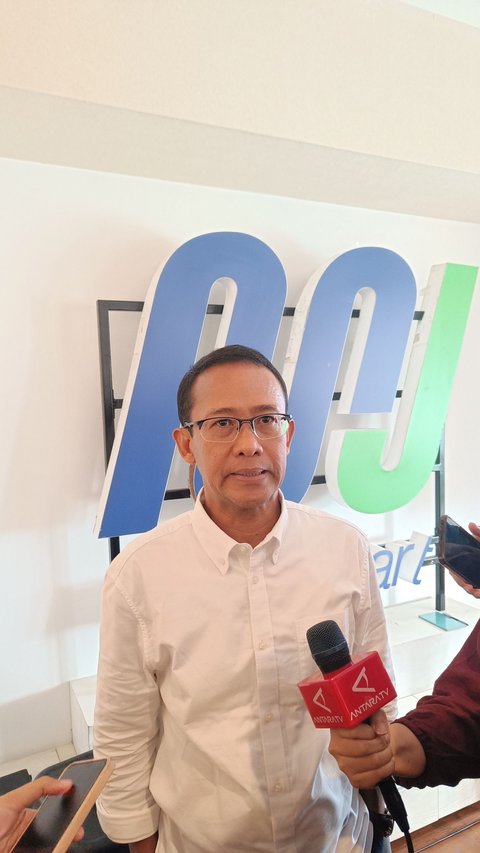

Direktur Utama PT Timah, Mochtar Riza Pahlevi Tabrani mengatakan, pada tahap pertama ini penerbitan obligasi sebesar Rp 1,2 triliun dari total keseluruhan sebesar Rp 2,1 triliun. Sementara untuk penerbitan sukuk ijarah sebesar Rp 300 miliar dari total keseluruhan sebesar Rp 700 miliar.

Dia menambahkan, surat utang yang diterbitkan, yaitu obligasi seri A dengan jangka waktu 3 tahun dengan kupon 8,5-9 persen, dan obligasi seri B selama 5 tahun dengan kupon 8,75-9,25 persen.

-

Apa total utang Amerika Serikat? Data per 9 Mei 2023 mencatat, utang Amerika Serikat mencapai USD31,5 triliun atau setara Rp463.000 triliun.

-

Bagaimana utang negara dihitung? Data per 9 Mei 2023 mencatat, utang Amerika Serikat mencapai USD31,5 triliun atau setara Rp463.000 triliun.

-

Siapa yang memiliki utang terbesar? Data per 9 Mei 2023 mencatat, utang Amerika Serikat mencapai USD31,5 triliun atau setara Rp463.000 triliun.

-

Siapa yang terlilit utang ratusan juta? Eko Pujianto merupakanpengusaha muda yang pernah mengalami keterpurukan karena terjebak utang ratusan juta.

-

Dimana negara dengan utang terbesar? Data per 9 Mei 2023 mencatat, utang Amerika Serikat mencapai USD31,5 triliun atau setara Rp463.000 triliun.

-

Siapa yang mengeluarkan dana Rp 30 miliar? Pengusaha asal Amerika Serikat, Bryan Johnson menghabiskan USD2 juta atau Rp30,9 miliar per tahun demi memuluskan blueprint yang dia sebut mengembalikan usia muda.

Selain itu, sukuk yang diterbitkan adalah sukuk ijarah seri A dengan jangka waktu 3 tahun dengan kupon 8,5-9 persen, dan sukuk ijarah seri B dengan jangka waktu 5 tahun dengan kupon 8,75-9,25 persen.

"Obligasi dan sukuk ijarah yang ditawarkan tersebut masing-masing telah memperoleh hasil pemeringkatan idA+ (Single A Plus) dan idA+(sy)(SingleA Plus) dari PT Pemeringkat Efek Indonesia (PEFINDO)," katanya, di Hotel Kempinski, Jakarta, Kamis (24/8).

Nantinya, lanjut Mochtar, 30 persen hasil obligasi akan digunakan untuk pelunasan sebagian utang jangka pendek yang berasal dari fasilitas Kredit Modal Kerja.

Sementara, 70 persen akan digunakan untuk belanja modal yang terdiri dari rekondisi peralatan produksi serta peningkatan kapasitas produksi PT Timah, yang meliputi pengadaan Kapal Isap Produksi (KIP), pengadaan kapal penambangan laut teknologi tepat guna, pengadaan peralatan ausmelt dan fuming, kegiatan eksplorasi dan sebagian pembukaan tambang besar.

"Sementara itu, dana hasil emisi Sukuk Ijarah setelah dikurangi biaya emisi akan digunakan seluruhnya oleh perseroan untuk rekondisi peralatan produksi," ujarnya.

Direktur Keuangan PT Timah, Emil Ermindra menjelaskan, pada aksi korporasi ini, pihaknya menggandeng PT Bahana Sekuritas, PT BNI Sekuritas, PT DBS Vickers Sekuritas Indonesia, PT Danareksa Sekuritas dan PT Mandiri Sekuritas yang bertindak sebagai Penjamin Pelaksana Emisi. Sedangkan dengan Wali Amanat nya adalah PT Bank Negara Indonesia (Persero) Tbk.

Masa penawaran awal (book building) Obligasi dan Sukuk Ijarah ini akan dilakukan pada tanggal 24 Agustus sampai 6 September 2017. Sedangkan, perkiraan masa penawaran umum akan dilaksanakan pada tanggal 20, 22, dan 25 September 2017. Lalu, untuk pencatatan di Bursa Efek Indonesia (BEI) direncanakan pada tanggal 2 Oktober 2017.

"Dengan ini, ke depannya kami optimis dapat meningkatkan kinerja perusahaan lebih baik dengan melihat potensi bisnis yang ada," pungkas Emil.

(mdk/sau)Cobain For You Page (FYP) Yang kamu suka ada di sini,

lihat isinya

BRI Danareksa Jadi Penjamin Emisi Obligasi IIF Rp500 Miliar, Nilai Kupon Capai 7,25 Persen

Baca Selengkapnya

PT Timah pertama kali teken kerja sama dengan lima smelter swasta pada tahun 2018 hingga 2020.

Baca Selengkapnya

Pasalnya, kata dia, keterlibatannya dalam kerja sama dengan PT Timah dimulai atas dorongan nasionalisme.

Baca Selengkapnya

Wakil Menteri BUMN II Kartika Wirjoatmodjo berharap, hingga akhir 2024, Tol Trans Sumatera akan tersambung dari Bakauheni sampai Jambi.

Baca Selengkapnya

ITDC berharap proses pencairan PMN ini bisa dilakukan dalam waktu dekat.

Baca Selengkapnya

Penerbitan sukuk Tapera berlandaskan Peraturan BP Tapera No.6 Tahun 2023 tentang Pembiayaan Perumahan Bagi Peserta Tapera Pasal 41.

Baca Selengkapnya

Ditargetkan, akhir tahun 2023, realisasi investasi tembus Rp45 triliun.

Baca Selengkapnya

Utang ini untuk pembiayaan pembangunan proyek fase I tahap 1 yang menghubungkan Medan Satria-Tomang sepanjang 24,5 kilometer.

Baca Selengkapnya

Badan Pengawasan Keuangan dan Pembangunan (BPKP) menyampaikan hasil audit, dari Rp271 triliun menjadi Rp300,003 triliun.

Baca Selengkapnya

Dana ini disalurkan kepada masyarakat melalui perbankan dengan bunga yang telah ditentukan pemerintah maksimum sebesar 5 persen.

Baca Selengkapnya

Bank BTN berhasil bukukan laba bersih senilai Rp1,5 triliun pada parah pertama tahun 2024.

Baca Selengkapnya

Pertumbuhan dana murah Bank Mualamat pada semester I-2024 sebanyak Rp21,7 triliun.

Baca Selengkapnya