Mendalami Cara Kerja Pinjaman Online

Merdeka.com - Sejak pagi RA sudah bersiap di depan telepon. Di tangannya terdapat daftar Panjang nama-nama nasabah yang terlambat mengembalikan pinjaman. Lama keterlambatan pun bervariasi mulai dari 1 hingga 30 hari. Sebagai collector internal sebuah pinjaman online, pemuda ini punya tugas mengingatkan nasabah akan tanggung jawab. Perintah atasan harus dilaksanakan hingga tuntas.

Ada dua cara terhubung dengan nasabah. Pertama lewat auto dialer. Artinya dia tak perlu repot-repot menelepon. Hanya menunggu telepon disambungkan oleh sistem. Cara kedua, dia menerima daftar nama nasabah yang harus ditelepon.

Tiap nasabah ditelepon satu demi satu. Tak ada satu pun yang boleh terlewatkan. Berbagai cara dilancarkan. Mulai dari ujaran halus penuh bujuk rayu hingga kata dengan bumbu mengancam. Semua dilakukan agar nasabah segera mengembalikan pinjaman.

-

Bagaimana cara mengajukan pinjaman online? Sementara itu, proses pengajuan pinjaman online bisa dilakukan dengan mudah dan cepat melalui aplikasi mobile atau website.

-

Bagaimana hukum mengemis online? Hukum fiqih menyikapi fenomena pengemis online melalui dalil-dalil dan pendapat para ulama, disebutkan bahwa hukum meminta-minta (mengemis) itu tidak diperbolehkan (haram) jika disertai dengan unsur menghinakan diri, dilakukan secara berulang kali, dan menyakiti perasaan orang yang dimintai.

-

Kenapa orang sulit bayar hutang? Sudah banyak cerita jika orang yang berhutang sulit ditagih dengan berbagai alasan, bahkan bisa lebih galak daripada orang yang menagih haknya.

-

Bagaimana cara penipuan online dilakukan? Penipuan online juga nggak kalah canggih. Saya pernah dapet email dari pangeran Nigeria. Katanya mau bagi warisan 10 juta dolar. Saya mikir, 'Wah, lumayan nih, bisa buat modal nikah.' Tapi habis itu saya sadar, 'Emang kenapa juga pangeran Nigeria kenal saya?'

-

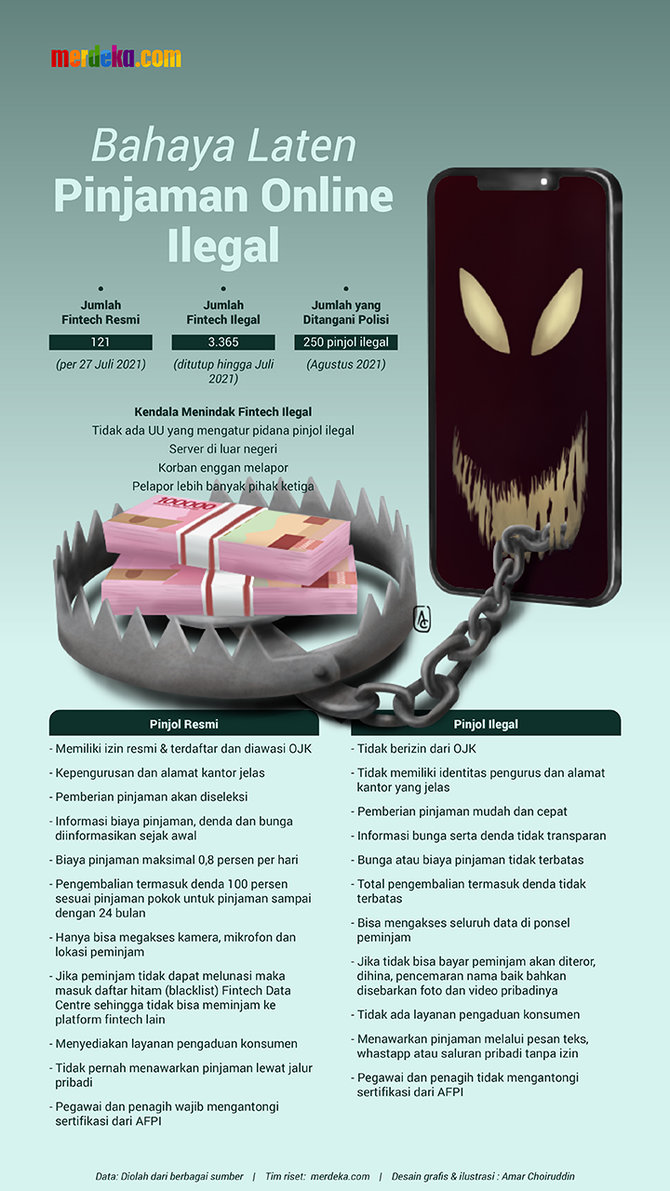

Siapa yang terdampak pinjol ilegal? Satgas PASTI pada periode Agustus s.d. September 2024 menemukan 400 entitas pinjaman online ilegal di sejumlah situs dan aplikasi serta 30 konten penawaran pinjaman pribadi (pinpri) yang berpotensi merugikan masyarakat dan melanggar ketentuan penyebaran data pribadi.

-

Siapa yang boleh menolak pinjam uang? Lebih lanjut, jika seseorang telah gagal membayar kembali pinjaman sebelumnya atau tidak dapat dipercaya dalam hal keuangan, pemberi pinjaman berhak untuk menolak memberikan pinjaman tambahan.

"Contohnya, bikin mereka takut. Misalnya, 'Bapak mau bayar tidak? Saya kirim orang saja ke rumah bapak untuk tindakan lebih lanjutnya?'," kata dia saat berbincang dengan Merdeka.com, pekan lalu.

Dia bekerja di perusahaan pinjaman online legal atau resmi. Diawasi Otoritas Jasa Keuangan. Awal menjalankan tugas, rasa iba masih ada. Manakala mendengar curahan hati nasabah atau peminjam dana. Ketika jatuh tempo, belum bisa memenuhi kewajiban. Alasannya beragam. Rasa iba itu luntur, seiring putaran roda waktu.

"Sempat berpikir tidak enak juga kerja seperti ini. Cuma lama kelamaan terbiasa," kata pria tersebut.

Dia mencoba mengedepankan pendekatan persuasif. Meski diakuinya, sedikit dibumbui nada ancaman. Alasannya agar nasabah mau membayar. Dia tak segan menyampaikan ancaman mengirim penagih utang ke rumah. Berharap nasabah tergerak agar kredibilitas pribadinya tidak cacat di mata orang lain.

Dari pengakuannya, tidak pernah sekalipun meneror dengan kata-kata kasar. Termasuk menyebarkan data pribadi nasabah. Tidak menutup mata, ada pinjaman online yang melakukan itu. Biasanya, mereka pinjaman online yang tidak terdaftar. Alias ilegal. Tidak diawasi langsung otoritas keuangan. Bahkan, untuk waktu penagihan juga diatur. Tidak boleh menagih utang di atas jam delapan malam.

"Kita dituntut tidak boleh terlalu (menekan). Karena dipantau juga sih cara kita menagih."

Dia tak punya pilihan. Ada target dari perusahaan yang harus dipenuhi. Berhasil atau tidak, menentukan nasibnya. Contohnya, dalam satu tim terdiri dari lima orang. Targetnya menagih utang sebesar Rp500 juta. Artinya, satu orang minimal harus Rp100 juta. Jika mencapai target, ada insentif yang diberikan. Sebaliknya, jika gagal, mereka harus puas dengan gaji yang diterima.

"Kalau dapat Rp100 Juta, bonusnya kira-kira Rp 2,5 juta," ucapnya.

Tugas yang diberikan perusahaannya hanya itu. Melakukan tagihan. Sebab bagi perusahaan pinjaman online, tidak ada tawaran perpanjangan waktu bagi nasabah. Batas waktu penagihan biasanya hingga 30 hari. Lewat dari itu, urusan penagihan diserahkan ke vendor. Setidaknya ada tiga vendor yang bekerja sama dengan perusahaan tempatnya bekerja.

Data Nasabah

Perusahaan pinjaman online yang legal dan diawasi OJK, biasanya tidak melakukan sistem babat alas dalam penagihan. Mereka mengaku tidak meretas data nomor kontak kolega dan keluarga yang ada dalam telepon seluler nasabah. Hanya nomor tertentu yang di awal proses pinjaman, dicantumkan sebagai penjamin. Biasanya ada tiga nomor. Pertama, nomor nasabah peminjam. Dua, nomor kantor. Terakhir, nomor pihak ketiga yang bisa dijadikan jaminan.

"Paling untuk konfirmasi saja, titip pesan. Kayak adu domba saja bang. Biar nasabahnya tidak enak sama orang itu," ucapnya.

Dalam aturan main industri fintech, sudah seharusnya nasabah membayar sesuai waktu dan perjanjian. Jika nasabah membayar sesuai kesepakatan, maka tidak ada penagihan. Yang ada pengingat saja. Penagihan terjadi ketika komitmen pembayaran tidak terealisasi. Perusahaan memberikan alternatif dengan cara melakukan penagihan melalui kolektor. Baik itu debt collector atau view collector. Tujuannya untuk mengingatkan peminjam tentang kewajibannya.

Mereka bisa melakukan upaya apapun dalam penagihan. Asalkan tidak melanggar aturan hukum yang ada. Mereka tidak boleh menagih dengan ancaman. Tidak ada pencemaran nama baik. Harus mengedepankan praktik manusiawi.

Tidak dipungkiri, ada peminjam yang tidak mampu karena penghasilan atau nasib buruk terkena PHK. Artinya, orang ini bukan berniat tidak membayar. Tapi karena ada gangguan dari sisi pendapatan.

"Kita bisa mengajukan restrukturisasi ke perusahaan. Bisa waktunya diperpanjang, minta pengurangan bunga, itu bisa saja, tergantung komunikasi dan kebijakan perusahaannya," ujar Ketua Harian Asosiasi Fintech Pendanaan Bersama Indonesia (AFPI) Kuseryansyah.

Tapi ada juga orang yang tidak membayar karena bandel. Model seperti ini dikenal dengan sebutan fraudulent.

Lain halnya dengan perusahaan pinjaman online ilegal. Mereka menyasar semua orang yang berada dalam daftar kontak seluler nasabah yang menunggak pinjaman. Pakar IT Pratama Dahlian Persada menuturkan, tidak butuh waktu lama bagi mereka menyedot data nasabah. Secepat membalikkan telapak tangan.

Saat nasabah menginstall aplikasi pinjaman online ilegal, setelah klik 'izinkan' atau 'I Accept' saat terms and condition, pintu data pribadi otomatis terbuka lebar. Lalu muncul pemberitahuan atau notifikasi, ada perangkat lain yang terkoneksi dengan telepon seluler nasabah. Saat itu juga data sudah tersedot.

"Walaupun kita tidak jadi pinjam, tetap bisa diambil datanya," tegasnya.

Persada mengatakan perusahaan pinjol resmi hanya bisa mengakses kamera microphone serta lokasi nasabah. Sebagai verifikasi ID. Namun, pinjol ilegal bisa mengakses jauh jauh dan dalam. Mereka akan 'menjebol' pertahanan keamanan sistem ponsel nasabah. Hingga pada akhirnya mereka bisa mengakses phone book, file galeri, hingga isi dari percakapan di aplikasi perpesanan seperti WhatsApp atau Telegram.

Penyidik siber Mabes Polri yang tidak ingin disebutkan namanya, mengatakan hal sama. Ada semacam kemampuan dari sistem yang dibuat pelaku pinjol illegal, agar mudah menyedot atau mengkloning data korban.

"Terms and condition menjadi kuncinya. Jika kita klik allow atau izinkan, ya sudah semua data kita ditarik," singkatnya.

Founder Drone Emprit Ismail Fahmi pernah menelusuri sistem yang digunakan pelaku pinjaman online ilegal. Pertama soal kemudahan membangun aplikasi. Tidak heran jika tumbuh subur dan seakan tak pernah mati. Kedua, soal penarikan data pribadi nasabah. Senada dengan Pratama Dahlian, ada semacam pertanyaan yang mengarahkan nasabah untuk mengizinkan pelaku mengakses semua data di telepon seluler.

"Dia minta kita butuh buka kamera, dijawab izinkan. Kita boleh membaca kontak anda, izinkan. Kita perlu membaca foto-foto anda, izinkan. Kita perlu membaca pesan singkat anda, izinkan. Jadi begitu diinstal aplikasi itu sudah kayak pintu masuk."

Ketiga soal server. Ini yang membuat rumit dan menyulitkan penegak hukum. Mengingat server yang digunakan pelaku berada di luar negeri. Tidak semudah menelusuri server di dalam negeri. Harus mengajukan izin memasuki area negara tempat server berasal. "Artinya servernya sudah di luar kekuasaan kepolisian kita."

Pinjol Ilegal Tak Bisa Dijerat Pidana

Pelaku pinjol ilegal menjerat korban dengan modus seragam. Tidak berubah dari sejak kemunculan. Menawarkan proses pencairan mudah, menggunakan data pribadi untuk jaminan. Bahkan kolega ikut menjadi jaminannya.

Pinjol ilegal tak ubah rentenir. Bunganya tinggi. Seperti kasus di Jawa Tengah. Pinjamannya hanya Rp5 juta tapi dengan total bunga jadi menumpuk hingga Rp200 juta. Berbeda dengan pinjaan online legal. Contohnya, pinjam Rp1 juta, maksimal bunganya Rp1 juta. Jadi 100 persen dari pinjaman pokok.

"Jadi kalau pinjam Rp1 juta, selama-lamanya keterlambatan itu tagihannya cuma Rp 2 juta," jelas Ketua Harian AFPI Kuseryansyah.

Dia mengakui sulitnya menumpas pinjaman online ilegal. Belum ada payung hukum menjerat mereka. Pelaku yang dihadapkan pada hukum saat ini, dijerat karena proses penagihan kasar dan bernada ancaman, pencemaran nama baik dan pelanggaran UU Transaksi Elektronik atau ITE.

"Kita belum ada UU yang menyatakan usaha fintech yang tidak berizin OJK bisa dijerat hukum atau dipidana, itu tidak ada. Ini solusi yang dibutuhkan," tegas Kuseryansyah.

Dirtipideksus Mabes Polri Brigjen Helmi Santika mengamini ucapan Kuseryansyah. Polisi baru turun tangan di kasus pinjol jika sudah masuk ranah pidana. Seperti adanya pengancaman dan penipuan. Hingga Agustus 2021, sebanyak 250 laporan masuk terkait pinjol ilegal.

"Pinjol kan jenis usaha keuangan, jadi kalau ada pidananya pun ya tindak pidana yang diatur secara umum, seperti penipuan dan pengancaman," bebernya.

Penindakan terhadap pelaku pinjaman online ilegal biasanya dilakukan dengan jeratan akses ilegal data pribadi orang lain. Atau pidana ancaman yang ditujukan kepada korban.

"Itulah salah satu hal ilegal yang dilakukan pinjol illegal, yaitu ilegal akses terhadap data data pribadi peminjam yang kemudian diretas dan dimanfaatkan untuk mengancam, memfitnah para korban," katanya.

Terpenting saat ini menyediakan payung hukum seiring makin suburnya pinjol ilegal. Industri fintech semakin besar dengan berbagai kemudahan teknologi di dalamnya. Sehingga, perlu langkah pengawasan dan sanksi yang tegas. Jangan sampai produk hukumnya terlalu jauh ketinggalan dari perkembangan industri fintech.

Ada persoalan lain yang juga jadi pekerjaan rumah. Ihwal server yang berada di luar negeri. Pemerintah maupun apparat penegak hukum tidak bisa memblokir server dan data pelaku pinjaman online ilegal yang menggunakan server di luar negeri. Data tersebut kadung masuk dalam wilayah yuridiksi negara lain.

Penegak hukum sudah berupaya dengan bekerja sama interpol. Namun, urusan pinjaman online belum masuk dalam prioritas interpol. Kalah pamor dibanding kasus kejahatan yang lebih besar seperti korupsi atau pidana internasional.

"Hasil penyidikan jaringan terputus setiap masing-masing aplikasi. Yang membuat aplikasi di luar negeri," kata Brigjen Helmi Santika.

Pinjol legal lebih jelas dan mudah ditindak. Jika pinjol legal melakukan pelanggaran dari sisi pengaduan pedoman perilaku, nasabah berhak mengadukan. Platform pinjol diadukan, kemudian diverifikasi dengan bukti yang ada. Lalu dibawah ke semacam majelis etika untuk diputuskan. Sanksi tergantung kasusnya. Bisa teguran tertulis OJK. Sampai penghentian keanggotaan sementara atau secara permanen.

Pengacara publik LBH Jakarta, Jeanny Silvia Sari Sirait menyayangkan tidak adanya regulasi melindungi data pribadi dari celah kebocoran. Yang paling mengerikan jika sudah terjadi jual beli data. Setidaknya itu menjadi permasalahan pertama.

"Bahkan saat ini Indonesia tidak punya RUU yang melindungi data pribadi karena RUU perlindungan data pribadi belum diketok," tegasnya.

Permasalahan lainnya yang dicatat LBH yakni menyoal suku bunga selangit, proses penagihan yang mengarah kepada tindak pidana. Serta tidak adanya mekanisme penyelesaian sengketa yang jelas dan lebih manusiawi. Terutama oleh mereka, para pelaku pinjaman online ilegal.

Penulis: Wilfridus Setu Embu, Anisyah Al Faqir, Ronald, Henny Rachma Sari

(mdk/noe)Cobain For You Page (FYP) Yang kamu suka ada di sini,

lihat isinya

Adanya pelaku UMKM yang mengajukan pinjaman melalui Fintech lending, disebabkan mereka yang selama ini belum dapat mengakses industri perbankan.

Baca Selengkapnya

Pinjaman online (Pinjol) telah menjadi pilihan yang populer bagi banyak orang yang membutuhkan dana cepat dalam situasi mendesak.

Baca Selengkapnya

Bahkan, beberapa di antaranya ada dipecat dari perusahaan tempat kerja hingga berakhir bunuh diri.

Baca Selengkapnya

Sejak 2016 hingga Agustus 2023 situs pinjol yang telah di takedown oleh Kominfo sebanyak 14.297 situs produk keuangan ilegal.

Baca Selengkapnya

Penipu tersebut menawarkan kepada para korban untuk melunasi utang pada pinjaman online sebelumnya dengan cara membantu mengajukan utang baru.

Baca Selengkapnya

Dalam perjalanannya, sebut Lukmanul, pinjol bergeser ke kebutuhan konsumtif, bukan produktif.

Baca Selengkapnya

Ada sejumlah cara agar masyarakat bisa melunasi utang pinjol.

Baca Selengkapnya

Umumnya, modus ini dilakukan oleh pinjaman online (pinjol) ilegal.

Baca Selengkapnya

Masyarakat diharapkan selalu waspada dan tidak menggunakan pinjaman online ilegal karena berpotensi merugikan.

Baca Selengkapnya

Tercermin dari outstanding pembiayaan yang sudah disalurkan mendekati Rp600 triliun.

Baca Selengkapnya

Pesatnya teknologi digital saat ini membuat masyarakat dapat dengan mudah melakukan aktivitas keuangan.

Baca Selengkapnya

Salah satu kendala besar yang sering muncul adalah adanya catatan buruk pada SLIK OJK.

Baca Selengkapnya